- >News

- >Hebben experts gelijk als ze zeggen dat Bitcoin uiteindelijk fiatgeld zal vervangen?

Hebben experts gelijk als ze zeggen dat Bitcoin uiteindelijk fiatgeld zal vervangen?

Hyperbitcoinisatie komt eraan. Ja, volgens een panel van 42 managers en onderzoekers van cryptovaluta gaat Bitcoin op een gegeven moment fiatgeld vervangen. 54% van dit panel voorspelt dat dit uiterlijk in 2050 (of eerder) zal gebeuren.

Dit is een extreem gunstige voorspelling, waarbij geïmpliceerd wordt dat de waarde van Bitcoin sterk zal stijgen als het een aanzienlijk aantal fiat-valuta vervangt.

Sceptici zullen zo’n enthousiaste voorspelling vermoedelijk meteen afwijzen. Het onderzoek in kwestie bevat echter input van 12 onderzoekers van erkende universiteiten, wat suggereert dat de voorspelling niet alleen berust op wensdenken. Hoe bemoedigend de conclusies van het onderzoek ook mogen zijn voor sommigen, deze auteur meent dat het hoogst onwaarschijnlijk is dat Bitcoin ooit fiat-valuta zal vervangen.

Er zijn misschien regeringen die uiteindelijk Bitcoin als reserve-asset zullen gebruiken (d.w.z. als aanvulling op goud). Het lijkt echter moeilijk te geloven dat een grote natiestaat crypto vrijwillig als belangrijkste of enige valuta zal aannemen. Vanuit het perspectief van overheden zou dat immers een aantal zeer ongewenste gevolgen met zich meebrengen, van het steeds duurder maken van schulden tot het temperen van de consumptie en het extremer worden van conjunctuurcycli.

Wanneer de hoogte in? En hyperbitcoinisatie?

Een onderzoek dat in 2021 gepubliceerd werd door Finder.com leverde enkele interessante conclusies op over het vooruitzicht van hyperbitcoinisatie.

61% zei dat Bitcoin (dat op het moment van het onderzoek $ 39.000 waard was) ondergewaardeerd was, met een gemiddelde prijsvoorspelling van $ 66.284 voor eind 2021. Ze kregen min of meer gelijk toen Bitcoin in november 2021 een waarde behaalde van $ 69.000.

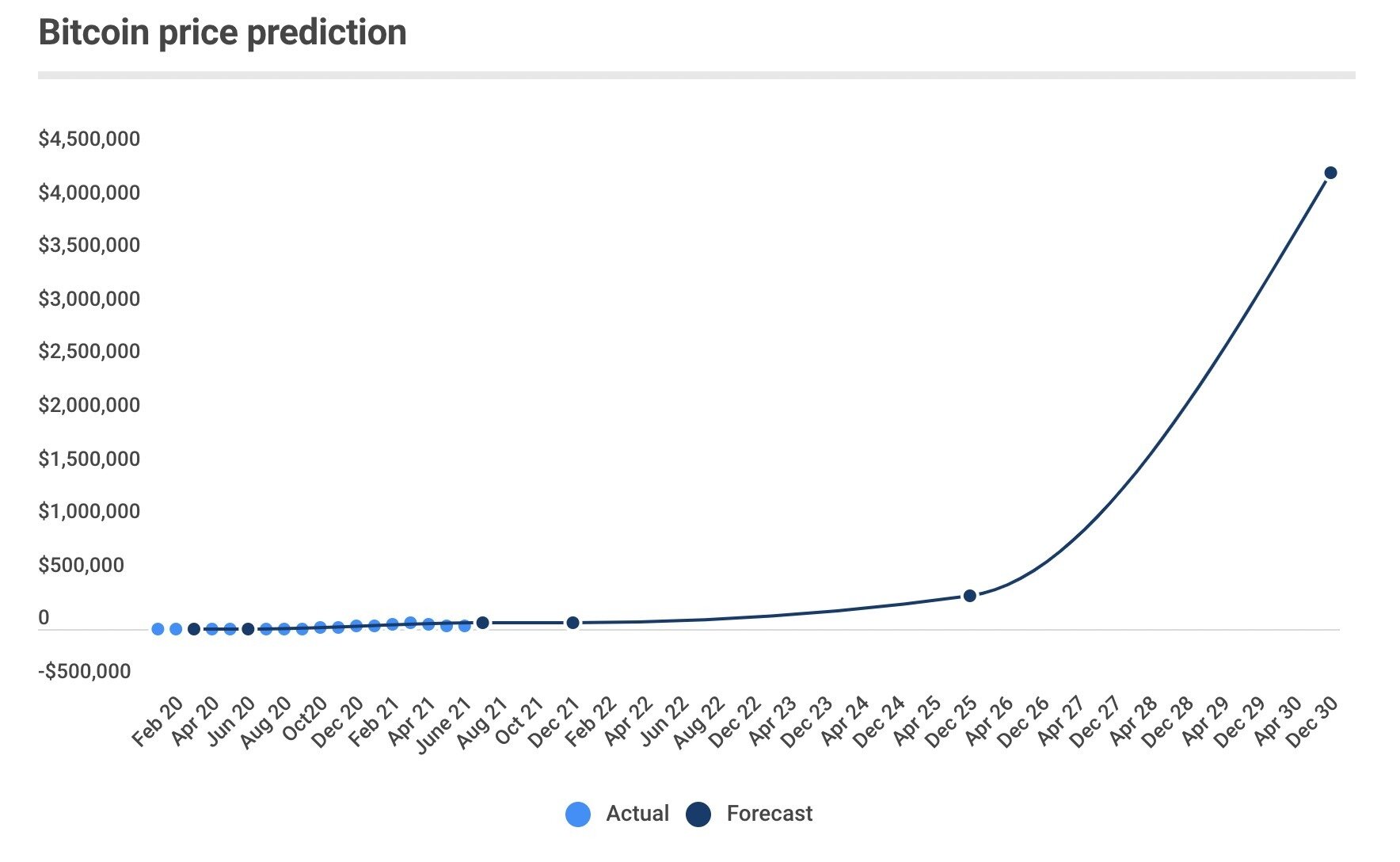

Nog interessanter: de gemiddelde voorspelling van het panel voor eind 2025 bedraagt $ 318.417, terwijl het gemiddelde voor eind 2030 maar liefst $ 4.287.591 bedraagt (hoewel de mediane voorspelling voor deze datum slechts $ 470.000 is).

Bron: Finder.com

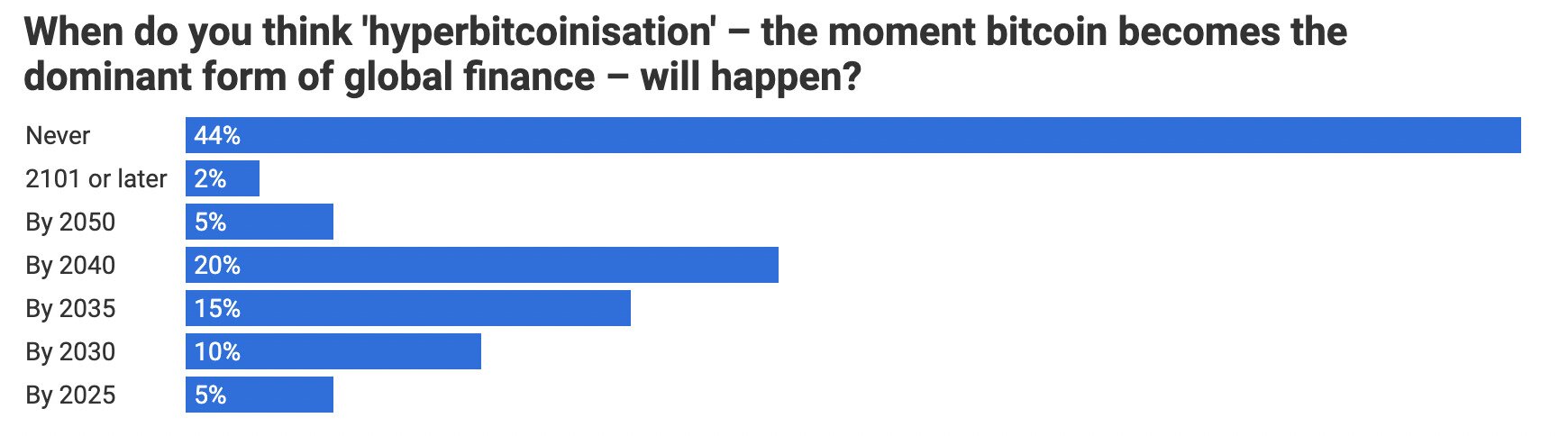

54% van de 42 leden van het panel geloofden dat hyperbitcoinisatie — het proces waarbij Bitcoin een of meer fiat-valuta’s vervangt — zou gebeuren voor 2050. De meningen waren vrij evenredig verdeeld wat betreft het precieze jaartal.

Bron: Finder.com

Bovenstaande grafiek illustreert dat 5% van het panel (of juister gesteld: twee mensen) meent dat hyperbitcoinisatie binnen vier jaar zal plaatsvinden. 10% (of vier mensen) denkt dat het binnen negen jaar zal gebeuren, terwijl 15% (of zes mensen) denkt dat het binnen ongeveer 14 jaar zal zijn. Het grootste percentage (20%) van ware gelovers denkt dat het over ongeveer 20 jaar zal gebeuren, terwijl enkelen vermoeden dat het nog veel later zal zijn.

Amber CEO Aleks Svetsk verwijst naar de acceptatie van Bitcoin als wettig betaalmiddel in El Salvador en meent dat hier een trend gezet is die uiteindelijk kan leiden tot een vorm van hyperbitcoinisatie.

“Het zal voortdurend sneller gaan. Maar het mooie is ook dat deze gebroken naties sneller zullen transformeren dan grote naties, aangezien Bitcoin het natiestaatmodel ondermijnt”, zei hij.

Ook Sagi Bakshi, CEO van Coinmama, vermoedt dat El Salvador een pionier kan worden.

“Alle ogen zijn nu op El Salvador gericht — sommigen met een spottende, sommige met een hoopvolle blik. Ik ben er zeker van dat hun gebruikerscasus een geweldig voorbeeld zal zijn van innovatie en snelle inburgering. Er zullen financiële diensten op een openbaar grootboek worden gebouwd en de sceptici zullen verrast zijn”, zei hij.

Waarom regeringen zich tegen Bitcoin zullen verzetten

Een groot deel van het panel was optimistisch, maar we mogen niet vergeten dat 44% van het panel zei dat hyperbitcoinisatie nooit zou plaatsvinden.

Het waren grotendeels de onderzoekers, die veel minder financieel belang hebben bij het slagen van Bitcoin, die dit standpunt innamen, in tegenstelling tot de overenthousiaste CEO’s van de crypto-industrie.

”Ik kan me een wereld voorstellen waarin Bitcoin door populistische regeringen wordt gebruikt om de dominante economische krachten in onze wereld uit te dagen en te ondermijnen, maar eerder als onderhandelingsinstrument dan omdat ze er echt in geloven”, zei dr. Paul J. Ennis, assistent-professor aan de School of Business van University College Dublin. Zijn onderzoek richt zich momenteel vooral op cryptovaluta.

Deze auteur deelt die mening, min of meer. Hyperbitcoinisatie in de meest strikte zin — Bitcoin die nationale fiat-valuta’s vervangt — zal vrijwel zeker nooit gebeuren.

Overheden zullen nooit vrijwillig hun eigen fiat-valuta’s vervangen door Bitcoin. En dit om verschillende redenen.

Ten eerste financieren de meeste regeringen hun uitgaven voor openbare diensten (en oorlogen) door middel van schuldfinanciering. Dit betekent dat ze obligaties verkopen (ze heffen ook belastingen, maar laten we dat even terzijde houden). De Britse regering heeft bijvoorbeeld in 2020 meer dan £ 500 miljard (circa $ 681 miljard) aan obligaties verkocht, terwijl de Amerikaanse regering alleen al aan China $ 1,1 biljoen verschuldigd is via de verkoop van obligaties.

Stel je voor dat een dergelijke schuld uitgedrukt werd in Bitcoin. Wetende dat BTC een vast aanbod heeft en een deflatoire valuta is, is het duidelijk dat dit een schuld van $ 1 biljoen binnen een paar jaar nog waanzinnig veel hoger zou maken. Hetzelfde geldt voor bedrijfsobligaties, die in 2020 $ 1,3 biljoen bedroegen in de VS.

Het onderwerp bedrijfsobligaties brengt ons bij een ander probleem: door leningen duurder te maken, zou bitcoin de economische groei beperken. Het wordt immers moeilijker voor bedrijven om leningen terug te betalen. Eindeloos veel onderzoeken hebben al lang geleden aangetoond dat het verhogen van de rentetarieven (en lenen in Bitcoin zou neerkomen op het opleggen van een hoge rentevoet) leidt tot meer bedrijfsfaillissementen en sluitingen. Een mogelijke uitweg zou zijn om Bitcoin-deflatie daadwerkelijk te compenseren door een negatieve rente toe te voegen, zodat leners eigenlijk iets minder BTC moeten terugbetalen dan ze ontvangen. Maar zouden geldschieters echt bereid zijn om minder Bitcoin te accepteren dan ze hebben uitgeleend, vooral als ze in plaats daarvan gewoon hun Bitcoin kunnen houden en laten groeien?

Een van de andere trieste gevolgen van deflatoire valuta zoals Bitcoin is dat het waarschijnlijk de consumptie zou afremmen, iets waarvan is aangetoond (in het geval van Japan) dat het leidt tot economische stagnatie.

Ze hebben misschien een slechte reputatie, maar inflatoire valuta hebben hun voordelen. Ze stimuleren bijvoorbeeld uitgaven en creëren op die manier meer banen. Het feit dat overheden geld kunnen bijdrukken en dus meer kunnen uitgeven tijdens economische crises (zoals bij Covid-19) is ook behoorlijk belangrijk voor het gladstrijken van economische cycli. Onderzoek toont aandat monetaire schokken (d.w.z. een gebrek aan geld) tijdens het tijdperk van de goudstandaard vaak de ernst en duur van de crisis verergerden.

Reserves, geen valuta

Kortom, er zijn heel wat redenen waarom de meeste staten hun bestaande fiat-valuta’s niet zullen willen vervangen door Bitcoin.

Anderzijds beweren voorstanders van hyperbitcoinisatie dat het proces waarbij Bitcoin de dominante vorm van valuta wordt, niet van de regeringen zal afhangen. Die kunnen immers irrelevant of zelfs overbodig zijn tegen de tijd dat BTC zijn opgang zal maken. Het verdwijnen van regeringen en staten (zoals de opmerkingen van Aleks Svetski suggereerden) is echter zo’n speculatief, vergezocht en vreemd aandoend scenario, dat het erg moeilijk is om te voorspellen of Bitcoin in dat geval de dominante valuta zou worden.

Volgens deze auteur is het vooruitzicht van hyperbitcoinisatie misschien onwaarschijnlijk, maar dat neemt niet weg dat we uiteindelijk misschien zullen meemaken dat talloze centrale banken en/of regeringen Bitcoin als een soort reserve-asset adopteren. Als we ervan uitgaan dat grote instellingen en bedrijven blijven investeren in Bitcoin, zal de waarde ervan vroeg of laat stijgen tot een niveau waarop het voor veel regeringen wel zeer aantrekkelijk wordt om naast goud ook wat Bitcoin te bezitten.

Martin Fröhler, CEO van Morpher, voorspelt dit scenario en gaat daarbij zelfs zo ver om te suggereren dat Bitcoin goud zal vervangen.

”Tijdens de volgende halveringscyclus zal Bitcoin in toenemende mate als wettig betaalmiddel door ontwikkelingslanden worden geadopteerd, en [tegen] 2030 zal Bitcoin goud hebben vervangen als een wereldwijd reserve-asset,” aldus Fröhler.

Voor de huidige houders van Bitcoin zou dit bijna net zo goed moeten zijn als hyperbitcoinisatie, aangezien het ook zal zorgen voor een sterk verhoogde waarde.