- >News

- >La face cachée du secteur des cryptomonnaies : 10 des pires arnaques et piratages de l’histoire

La face cachée du secteur des cryptomonnaies : 10 des pires arnaques et piratages de l’histoire

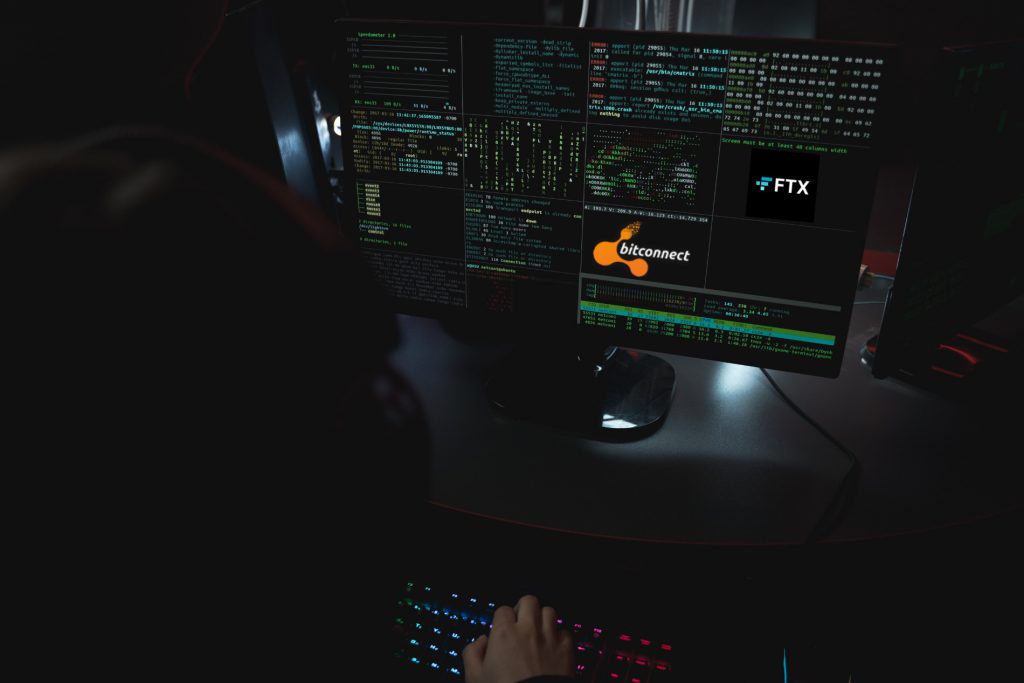

En dépit de sa popularité grandissante, le secteur des cryptomonnaies demeure un domaine controversé de l’activité humaine. Cette controverse tient probablement à une raison principale : les scandales. Faillite d’une plateforme d’échange, piratage d’une plateforme, arnaque de type Ponzi ou poursuite judiciaire de la SEC : il ne se passe pas quelques mois sans qu’une nouvelle peu reluisante défraie la chronique dans l’univers de la crypto. Ces événements renforcent la thèse toujours très répandue selon laquelle le secteur des cryptomonnaies est essentiellement composé de parieurs et d’escrocs, bien que des institutions et des entreprises pesant plusieurs milliards de dollars s’intéressent de plus en plus à ce secteur.

Bien que les avancées enregistrées dans l’UE, au Royaume-Uni et ailleurs montrent que le secteur est de plus en plus réglementé et licite, des actes répréhensibles demeurent et contribuent à perpétuer l’image d’Épinal de refuge d’escrocs qui colle au secteur des cryptomonnaies. Ces actes répréhensibles vont du scandaleux au mystérieux, et cet article regroupe les pires et les plus graves d’entre eux dans une liste des 10 principaux scandales liés au secteur des cryptomonnaies. S’il fallait tirer une leçon de ces scandales, ce serait que les investisseurs en cryptomonnaies doivent impérativement effectuer en permanence leurs propres recherches et que si un aspect semble trop beau pour être vrai, c’est effectivement le cas.

Terra et TerraUSD : Plus de 56,7 milliards de dollars de capitalisation boursière partis en fumée

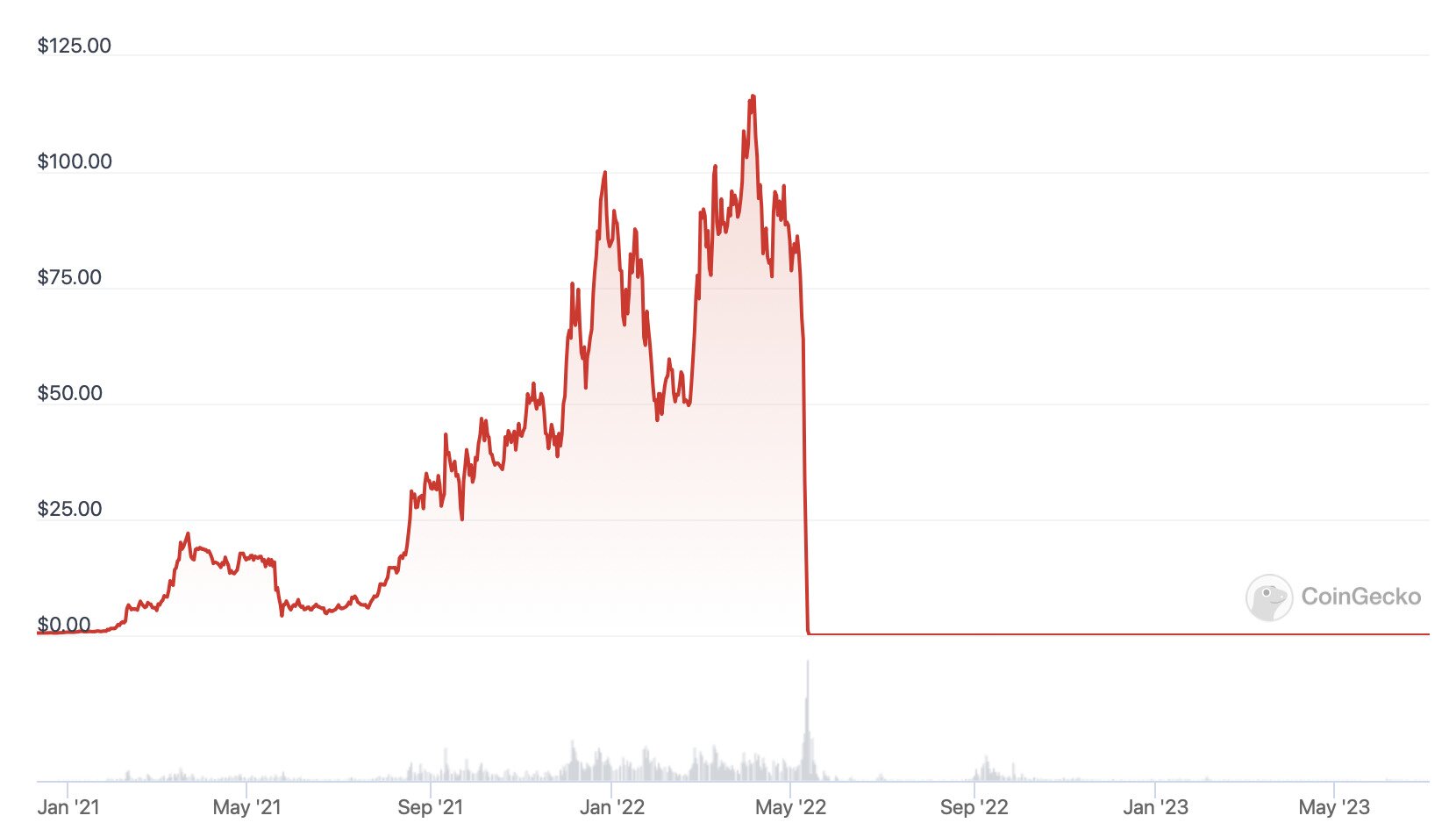

L’effondrement monumental de TerraUSD et Terra (LUNA) en mai 2022 constitue le plus gros scandale qu’a connu le secteur des cryptomonnaies en termes de fonds perdus. L’on peut affirmer que cet effondrement a également été un catalyseur majeur qui a aggravé et fait perdurer le marché baissier actuel, entraînant dans son sillage de nombreuses autres plateformes et investisseurs en cryptomonnaies.

En avril de la même année, les deux cryptomonnaies – le stablecoin UST et son jeton sœur LUNA – avaient une capitalisation boursière combinée d’environ 57,3 milliards de dollars, ce qui en faisait deux des plus grandes et des plus importantes pièces du marché. Toutefois, cette valeur a chuté en mai lorsque l’UST s’est détaché du dollar américain, suite au retrait par deux grands comptes de 500 millions de dollars de cryptomonnaies d’Anchor, une plateforme DeFi basée sur le réseau Terra, qui était utilisée pour le staking de l’UST.

Ces retraits massifs ont semé la panique auprès des autres utilisateurs d’Anchor, qui se sont précipités pour retirer des UST de la plateforme. Étant donné qu’Anchor ne disposait que de très peu de liquidités permettant aux utilisateurs d’effectuer des retraits (environ 300 millions de dollars), ces derniers ne pouvaient le faire qu’en vendant des titres UST à un cours bien inférieur à celui du marché d’alors.

Il est inutile de dire que cela a violemment détaché l’UST du dollar américain. Dans une vaine tentative de restaurer le supposé stablecoin algorithmique, Terra a frappé environ 6 000 milliards de LUNA, qui ont pratiquement perdu toute valeur dans le processus.

L’un des graphiques les plus effrayants de l’histoire des cryptomonnaies : Le cours du LUNA depuis 2021. Source : CoinGecko

Les répercussions de cette chute ont été les suivantes : le fondateur de Terra, Do Kwon, s’est retrouvé sur la liste des personnes les plus recherchées par Interpol, l’entrepreneur ayant fini par être arrêté par l’agence internationale en mars 2023. L’effondrement a également eu des répercussions sur le cours du Bitcoin (qui est passé de près de 40 000 dollars début mai à 19 000 dollars à la mi-juin), que Terra avait acheté puis vendu afin de préserver le cours de l’UST.

Pire encore, cette situation a entraîné l’effondrement d’un certain nombre d’entreprises qui avaient investi dans Terra, notamment Three Arrows Capital, Voyager Digital et Celsius. Les pertes financières en raison de l’effondrement de Terra dépassent donc très certainement les 56,7 milliards de dollars qui sont partis en fumée sur les capitalisations boursières de l’UST et de la LUNA.

Mt. Gox : 750 000 Bitcoins volés (23,2 milliards de dollars en valeur actuelle)

Pendant plusieurs années, la plateforme d’échange japonaise Mt. Gox a été le marché du Bitcoin. Selon les estimations elle représentait 70 % de toutes les transactions en BTC en 2013, mais ce n’est qu’un an plus tard qu’elle a été victime d’un piratage catastrophique au cours duquel 750 000 bitcoins ont été volés.

Ce vol a amené Mt. Gox à se déposer le bilan au cours de la même année, la plateforme d’échange n’étant plus en mesure d’honorer les demandes de retrait de ses milliers de clients. À cause de cette faillite, un recours collectif a été intenté contre la plateforme d’échange par ses clients américains et canadiens, alors que le plan de remboursement des créanciers et des clients (en Bitcoins) doit entrer en vigueur à partir d’octobre 2023.

Les détails quant aux circonstances et à la nature de ce piratage apparent sont restés flous jusqu’en juin 2023, date à laquelle le ministère américain de la Justice a inculpé deux ressortissants russes – Alexey Bilyuchenko et Aleksandr Verner – pour tentative de blanchiment d’environ 647 000 bitcoins volés lors de l’attaque.

FTX : 8,9 milliards de dollars de fonds clients perdus

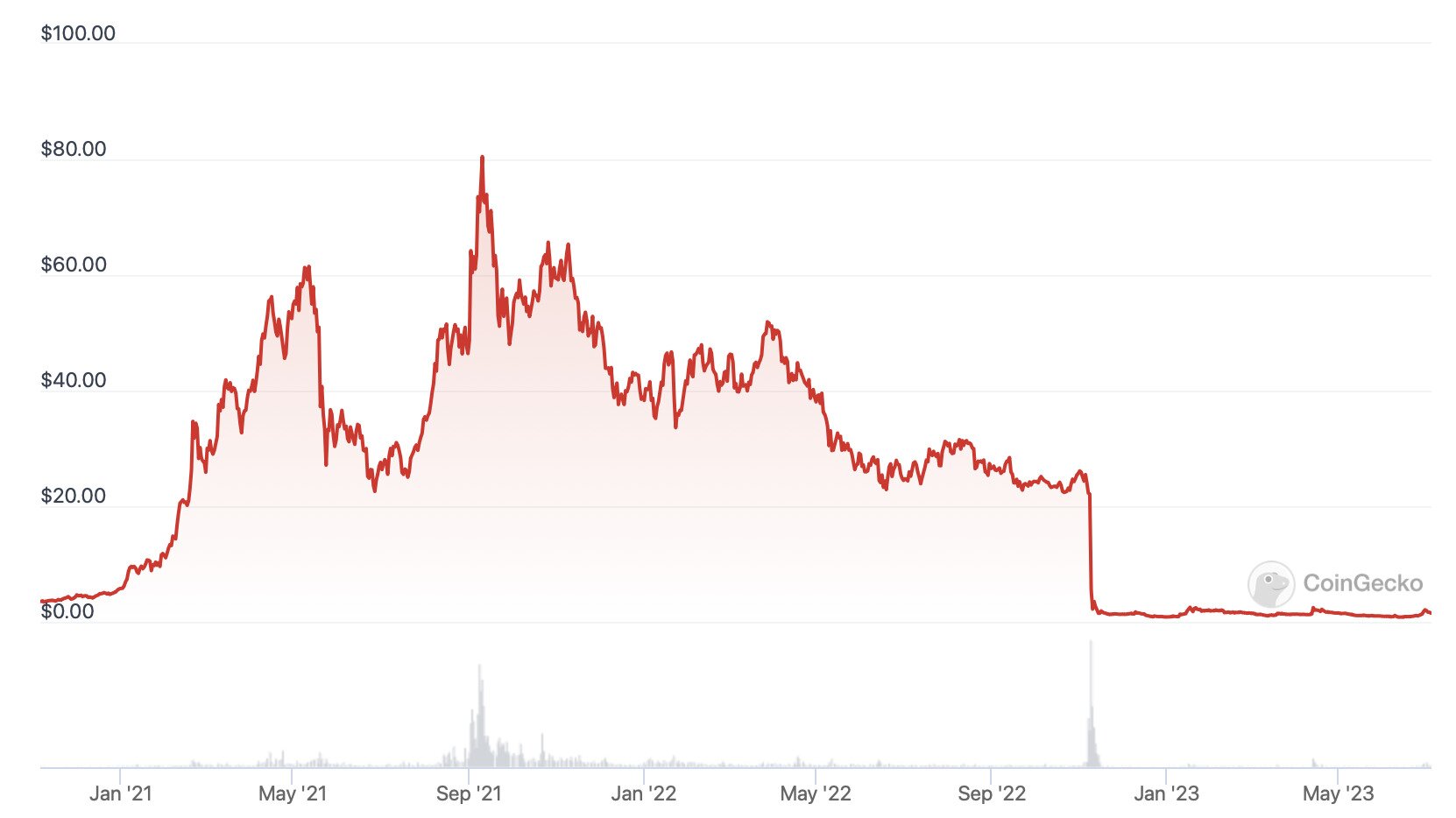

Fondée en 2019, FTX a rapidement progressé au point de devenir l’une des plus grandes plateformes d’échange de cryptomonnaies du marché, avec un volume d’échange sur 24 heures de 1,5 milliard de dollars le 1er novembre 2022. Cependant, elle va connaitre un effondrement spectaculaire à la fin du même mois, laissant des milliers de ses clients sur la paille.

La cause à court terme de l’effondrement de FTX a été la révélation selon laquelle sa société mère, Alameda Research, détenait la majeure partie de ses actifs en jetons natifs de FTX, le FTT. Lorsque cette dernière a été retirée de l’équation, il s’est avéré qu’Alameda possédait environ 9 milliards de dollars de dettes et seulement 900 millions de dollars d’actifs liquides.

Graphique du cours du FTT depuis 2021. Source : CoinGecko

Cette nouvelle a entraîné une ruée massive vers FTX, les clients se sont empressés de retirer leurs fonds de la plateforme d’échange insolvable, qui aurait traité environ 6 milliards de dollars de retraits en 72 heures. Il n’a pas fallu attendre longtemps pour que la plateforme d’échange se place sous la protection du chapitre 11 de la loi sur les faillites, après l’échec d’une offre de renflouement de la part de Binance.

Toutefois, il ne s’agissait là que de la partie émergée de l’iceberg, les répercussions de l’effondrement de FTX ayant révélé l’existence de tout un univers de pratiques douteuses. Il s’est notamment avéré qu’Alameda avait « emprunté » les dépôts des clients de FTX afin de réaliser des investissements risqués, qui ont perdu de plus en plus de valeur à mesure que le marché haussier de 2021 devenait baissier. Pour couronner le tout, le fondateur Sam Bankman-Fried a été visé aux États-Unis par huit chefs d’inculpation, notamment de blanchiment d’argent, de fraude électronique et de violation des lois sur le financement des campagnes électorales.

Signe de l’ampleur de l’effondrement de FTX, il a finalement été découvert que 8,9 milliards de dollars de fonds clients n’avaient pas été comptabilisés à la suite de l’effondrement. Fort heureusement, 7,3 milliards de dollars d’actifs ont été récupérés dans le cadre des procédures de faillite, et la nouvelle administration prévoit de relancer la plateforme d’échange dans un avenir pas trop lointain.

OneCoin : Plus de 5 milliards de dollars escroqués aux investisseurs

En dehors de BitConnect, OneCoin est probablement le système de Ponzi le plus connu de la courte histoire des cryptomonnaies. Fondée en 2014, cette cryptomonnaie se présentait comme un « tueur de Bitcoin », mais elle fonctionnait selon les principes d’un système pyramidal pur, les fondateurs de OneCoin – Karl Sebastian Greenwood et Ruja Ignatova « The CryptoQueen » – exhortant les acheteurs de la cryptomonnaie à recruter d’autres acheteurs parmi leurs amis et leur famille.

Selon les archives et les supports publicitaires de OneCoin, plus de trois millions de personnes ont acheté son jeton. Plus stupéfiant encore, cette cryptomonnaie a généré 4,037 milliards d’euros de chiffre d’affaires et a réalisé des bénéfices de 2,735 milliards d’euros entre le quatrième trimestre 2014 et le quatrième trimestre 2016.

Malheureusement pour ses fondateurs, la situation a commencé à se dégrader à partir de la fin de l’année 2016, divers organismes de réglementation du monde entier ayant émis des avertissements au sujet du jeton et ayant même intenté une action en justice. L’année suivante, la cofondatrice Ignatova s’est envolée de Bulgarie pour la Grèce et est introuvable depuis lors, le FBI l’ajoutant à sa liste des dix personnes les plus recherchées en juin 2022.

Bitcoin Savings and Trust : 146 000 BTC (d’une valeur actuelle de 4,5 milliards de dollars) perdus à cause de la fraude

Lancé en 2011, Bitcoin Savings and Trust a la particularité d’être un des tout premiers systèmes de Ponzi en matière de bitcoins et de cryptomonnaies. Ce système promettait aux investisseurs un rendement de 7 % par semaine sur les BTC déposés, l’opérateur du trust – Trendon T. Shavers – affirmant qu’il gagnerait de l’argent en vendant ses BTC à un cours élevé et en les rachetant ensuite à un cours plus bas.

Sauf qu’en réalité, Shavers a utilisé une grande partie des fonds déposés pour financer son propre train de vie luxueux, tout en spéculant de manière peu habile avec le reste. Lorsqu’il a commencé à perdre trop d’argent, il a revu à la baisse le taux d’intérêt promis, ce qui a provoqué une vague de retraits parmi les investisseurs. Inévitablement, cette situation a provoqué l’effondrement de la pyramide. Shavers a été condamné à 18 mois de prison et à payer environ 2,5 millions de dollars de confiscation et de restitution.

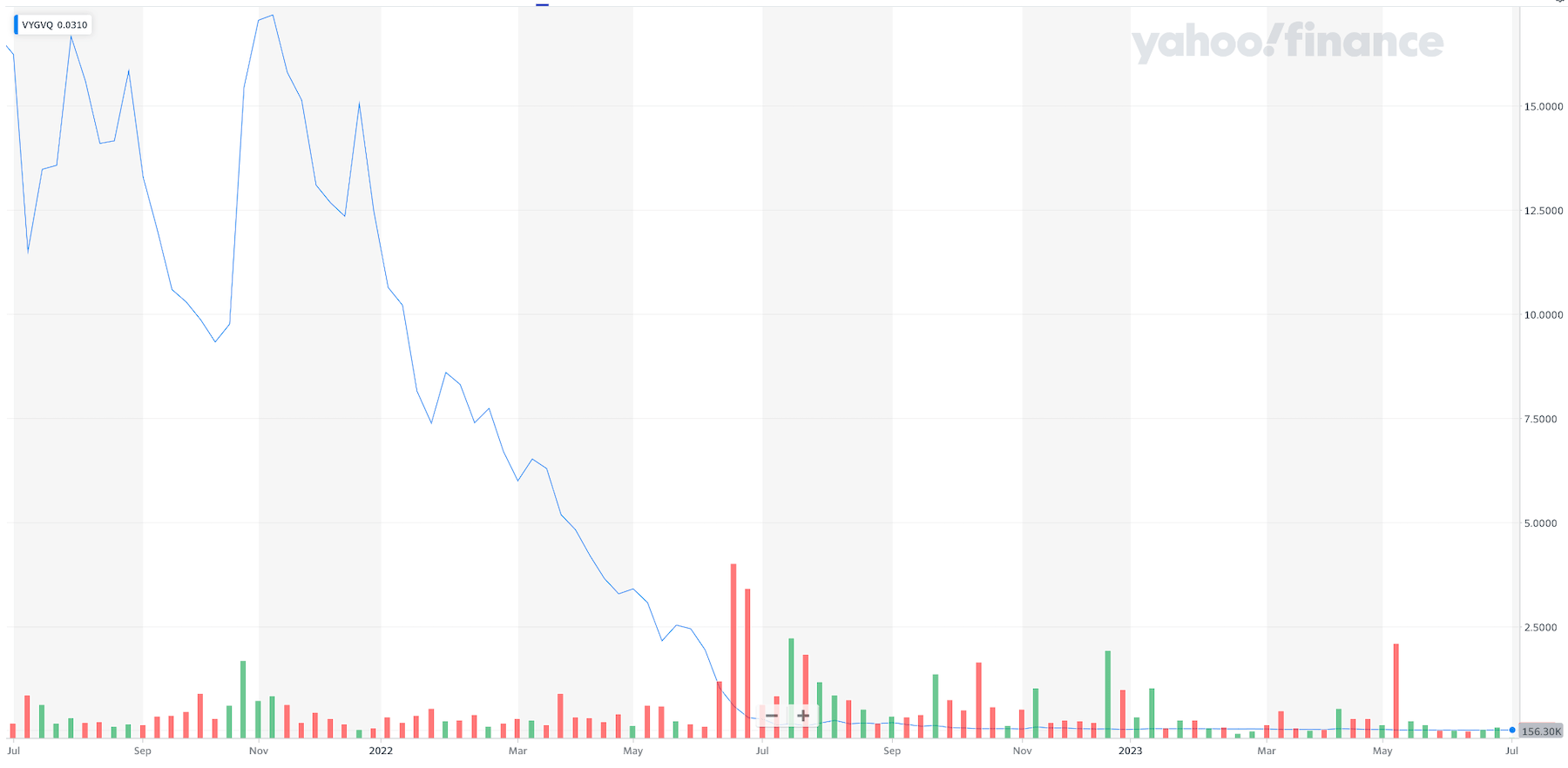

Voyager Digital : 3,8 milliards de dollars de dépôts de clients perdus

À première vue, le scandale de Voyager Digital n’est pas aussi choquant que ceux énumérés ci-dessus. Le prêteur de cryptomonnaie a déposé le bilan en juillet 2022, à peine deux mois après l’effondrement de Terra et à peine une semaine après la faillite du fonds spéculatif Three Arrows Capital, qui avait été fortement exposé à Terra.

À son tour, Voyager Digital avait été fortement liée à Three Arrows, par le biais d’un prêt de 650 millions de dollars consenti au fonds spéculatif. Cependant, la chute de Voyager a été retentissante parce que le prêteur avait prétendu que les dépôts effectués auprès de lui étaient protégés par la Federal Deposit Insurance Corporation (FDIC).

L’action Voyager Digital depuis juillet 2021. Source : Yahoo! Finance

Cette déclaration a incité la FDIC elle-même a adressé à Voyager un avis de cessation et d’abstention le 28 juillet 2022, la société gouvernementale notant que seul un compte au nom de Voyager lui-même était couvert auprès de la Metropolitan Commercial Bank. En fin de compte, cela signifie que ses clients ont perdu environ 3,8 milliards de dollars à la suite de sa faillite, bien que Voyager espère rembourser environ 35 % (1,33 milliard de dollars) dans le cadre du plan de liquidation.

Bien entendu, bon nombre des affirmations concernant Voyager pourrait également s’appliquer au cas de Celsius Network, un autre prêteur en faillite, qui se serait retrouvé avec un déficit de 1,2 milliard de dollars dans son bilan.

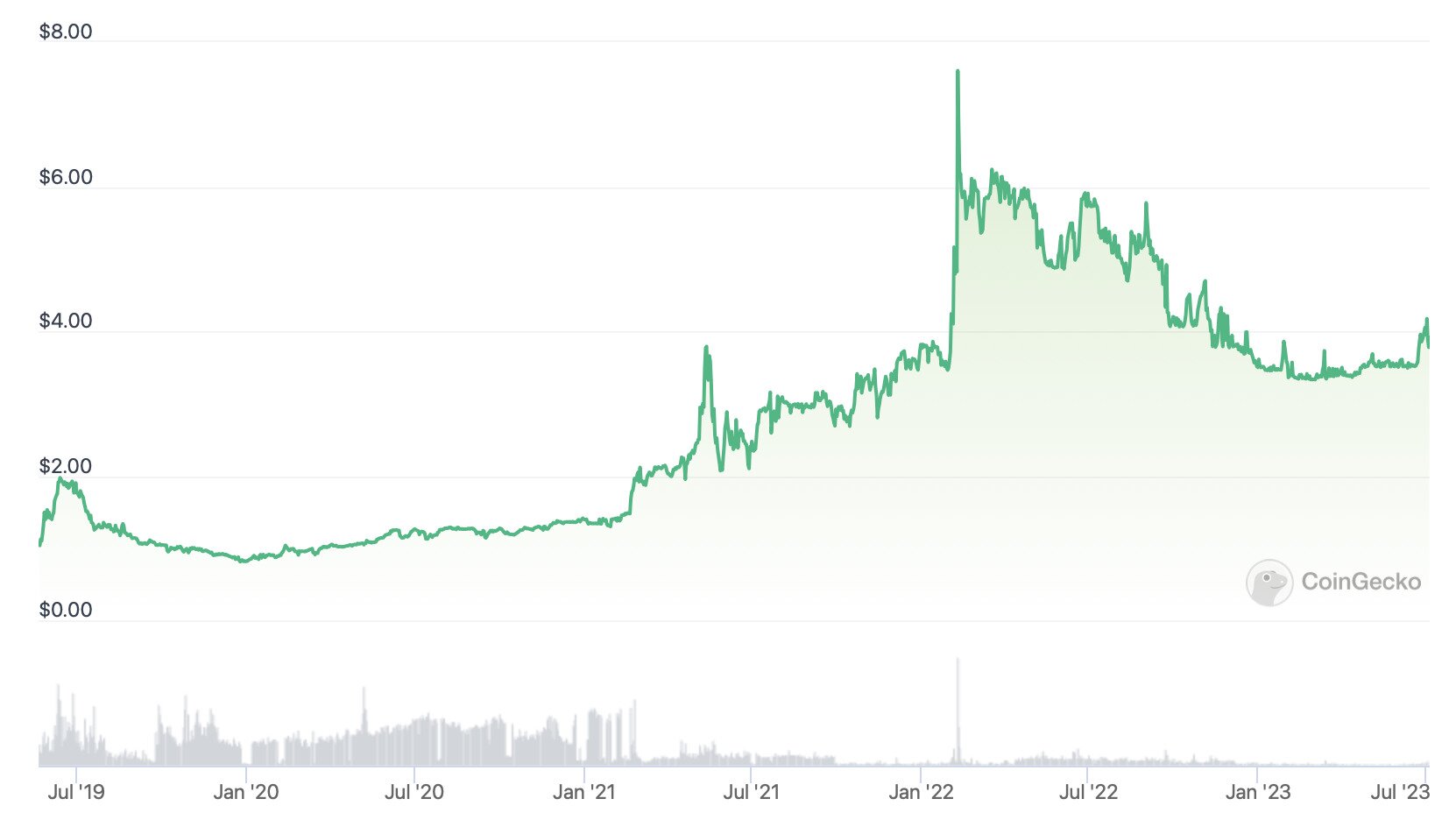

Bitfinex : Vol de 119 756 BTC (d’une valeur actuelle de 3,7 milliards de dollars) lors d’un piratage

En août 2016, la principale plateforme d’échange de cryptomonnaies Bitfinex a été victime d’un piratage au cours duquel 119 756 BTC – d’une valeur d’environ 72 millions de dollars à l’époque – ont été volés par des pirates. Bitfinex a réagi de manière controversée à cette violation de son système en réduisant de 36 % les soldes des comptes de ses clients, tout en émettant des BFX et RRT en guise de reconnaissance de dette numérique pour confiscation de fonds.

Cours du jeton LEO depuis son lancement. Notez le niveau record en février 2022. Source : CoinGecko

Ce type de socialisation des pertes demeure sans précédent dans le secteur des cryptomonnaies, et alors que de nombreux détenteurs des jetons BFX et RRT ont vendu leur compensation, beaucoup espèrent maintenant recevoir une partie des 119 754 BTC récupérés par le Département de la Justice des États-Unis en février 2022. Cependant, il n’est pas certain que Bitfinex dédommage directement un quelconque client, la plateforme d’échange prévoyant d’utiliser 80 % des BTC récupérés pour racheter et détruire son jeton natif LEO.

BitConnect : des clients victimes d’une escroquerie de 2,4 milliards de dollars à travers un système de Ponzi

Lancée en 2016, BitConnect était une cryptomonnaie connectée à sa propre plateforme d’échange native, grâce à laquelle les utilisateurs pouvaient obtenir des rendements élevés en prêtant des BitConnect Coin (BCC) à la plateforme d’échange.

BitConnect était censé générer les intérêts qu’il versait aux utilisateurs en affectant les BCC prêtés à des investissements spéculatifs, la plateforme d’échange affirmant à l’époque qu’elle utiliserait des robots trading pour tirer parti des possibilités d’arbitrage offertes par les multiples plateformes d’échange. Les utilisateurs devaient dépenser des bitcoins réels pour acheter des BCC à BitConnect, qui promettait des rendements annuels allant jusqu’à 100 % ou plus.

Cependant, en janvier 2018, le Texas State Securities Board a adressé à BitConnect un avis de cessation et d’abstention, le régulateur qualifiant la société de « frauduleuse » et insinuant qu’elle entretenait un système de Ponzi (ce qui était le cas).

BitConnect a réagi à cette action en justice en fermant immédiatement ses portes, ce qui a entraîné l’effondrement du cours de son jeton BCC et une perte collective de 2,4 milliards de dollars pour ses utilisateurs/investisseurs. Fort heureusement, le Département de la Justice des États-Unis a réussi à récupérer en novembre 2021 auprès du principal promoteur de BitConnect, Glenn Arcaro, environ 56 millions de dollars, et les victimes ont reçu un remboursement dont le total s’élevait à 17 millions de dollars en janvier 2023.

MyCoin : 375 millions de dollars de fonds clients perdus dans un système de Ponzi

Basée à Hong Kong, MyCoin était une plateforme d’échange de bitcoins qui promettait à ses clients un rendement de 1 million de dollars HK en quatre mois pour un investissement de 400 000 dollars HK en BTC auprès de la société. Les clients se voyaient également promettre des « récompenses » – tels que des voitures de luxe et de l’argent liquide – s’ils recrutaient davantage d’utilisateurs sur la plateforme.

Si vous pensez que cela ressemble à un système de Ponzi classique, vous avez raison, car MyCoin a soudainement fermé son site Web en février 2015, un mois après avoir fermé son siège physique à Tsim Sha Tsui pour « rénovations ». Environ 3 000 clients auraient perdu 3 milliards de dollars HK (environ 375 millions de dollars) dans cette escroquerie, beaucoup ayant investi plus d’un million de dollars HK.

Malheureusement, aucune trace des responsables de MyCoin n’a pu être retrouvée, et les fonds des clients n’ont pas été récupérés à ce jour.

QuadrigaCX : 169 millions de dollars de fonds clients perdus

À un moment donné, la plus grande plateforme d’échange de cryptomonnaies du Canada, QuadrigaCX, a connu une fin étrange en décembre 2018, lorsque le fondateur Gerald Cotten est décédé de manière inattendue alors qu’il était en vacances en Inde.

L’expression « pas vos clés, pas vos bitcoins » a pris tous son sens après le décès de Cotten, car il était le seul à détenir les clés privées des portefeuilles de Quadriga, qui étaient censés contenir à l’époque environ 169 millions de dollars de cryptomonnaie. Cependant, une enquête ultérieure menée par la Commission des valeurs mobilières de l’Ontario a révélé que la majeure partie de cet argent avait déjà été perdue par Cotten avant son décès prématuré.

En fait, environ 115 millions de dollars avaient été perdus à la suite d’opérations frauduleuses de la part de Cotten sur Quadriga, tandis que 28 millions de dollars supplémentaires avaient été perdus parce que le fondateur avait utilisé des actifs de clients pour effectuer des opérations sur des plateformes externes. Aussi graves que soient ces pertes, les administrateurs chargés de gérer la faillite de Quadriga ont annoncé en mai 2023 que ses anciens clients recevraient 13 % de leurs fonds perdus.