- >News

- >Wird Bitcoin durch seine extreme Volatilität behindert?

Wird Bitcoin durch seine extreme Volatilität behindert?

Einer der größten Kritikpunkte bezüglich der Frage, warum Bitcoin als zuverlässiges Tauschmittel betrachtet werden sollte, ist seine Kursvolatilität. Obwohl es sich mittel- bis langfristig als zuverlässiges Wertaufbewahrungsmittel bewährt hat, sind die heftigen Kursschwankungen in jedem Marktzyklus für die meisten Nutzer ein großes Problem und möglicherweise der Grund dafür, dass es in Regionen mit Hyperinflation oder erhöhter Inflation nicht stärker verbreitet ist.

Die Menschen in diesen Regionen sind viel eher bereit, das Risiko einer Inflation einzugehen, wenn sie kurzfristig durch Stablecoins gegenüber dem US-Dollar exponiert sind. Ein Bericht von Mastercard vom Juni 2022 ergab, dass mehr als die Hälfte der Bevölkerung Lateinamerikas Zahlungen in Kryptowährungen tätigt, wobei 95 % der Befragten angaben, dass sie im nächsten Jahr dazu übergehen würden. Es ist wichtig zu verstehen, warum die Volatilität von Bitcoin ihn in diesen Umgebungen weniger attraktiv macht, indem man zuerst ein Verständnis dafür entwickelt, warum es problematisch sein könnte, einen Bitcoin-Marktplatz zu regulieren.

Bitcoin als deflationäre Kraft

Im Gegensatz zu Fiat-Währungen und Stablecoins ist bei Bitcoin absolute Knappheit fest in der Architektur verankert. Dies hat bedeutende langfristige Auswirkungen auf den Kurs. Während Fiat-Währungen in Volkswirtschaften existieren, die eine jährliche Inflationsrate anstreben, die große Mengen neuer Währung in ihr System einführt, ist Bitcoin genau auf das Gegenteil ausgelegt.

Das Ergebnis dieses Phänomens ist, dass, wenn die Kurse in einer Währung mit einer absoluten Obergrenze gemessen werden, die nicht erhöht werden kann, die Preise auf die Grenzkosten der Produktion fallen sollten.

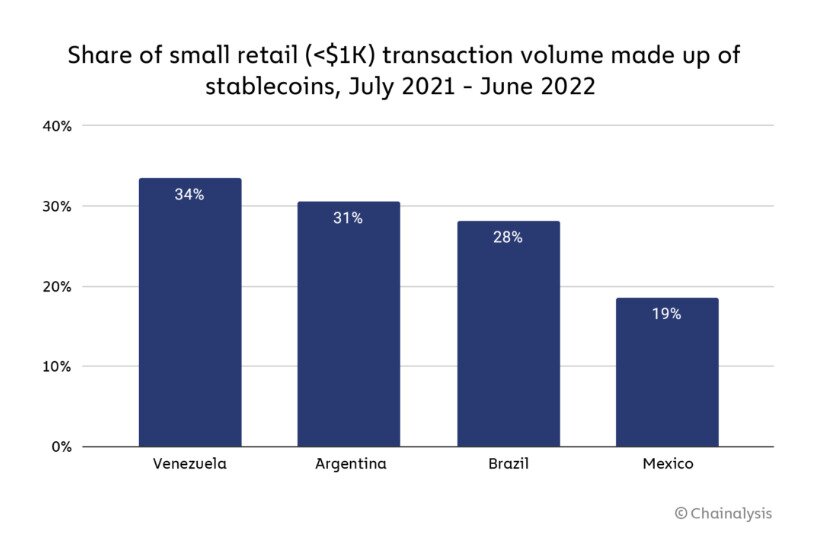

Ein Blick auf Orte, in denen Stablecoins auf eine große Akzeptanz stoßen. Zur Verfügung gestellt von Chainalysis.

Dies bedeutet, dass die Preise mit der Zeit sinken dürften, wenn Bitcoin verwendet wird. Wenn wir das Beispiel des frühen Bitcoin-Anwenders Laszlo Hanyecz nehmen, der Jeremy Sturdivant 10.000 BTC für zwei große Pizzen von Papa John’s bezahlte, können wir sehen, wie dramatisch dieser Effekt sein kann.

Beim heutigen BTC-Kurs wären die Bitcoins, die zum Kauf dieser beiden Pizzen verwendet wurden, über 273.000.000 USD wert. Die Pizzen hatten damals einen Wert von etwa 25 USD, was bedeutet, dass sich Herr Hanyecz beim heutigen BTC-Kurs etwa 21.840.000 Pizzen leisten oder 0,00091575 BTC für zwei ausgeben könnte.

Warum stellt Deflation ein Problem für die Regulierung dar?

Wenn man anfängt, Preispunkte in Bezug auf Bitcoin zu messen, während der Rest der Welt mit einem inflationären Fiat-Standard operiert, kommt es zu einem Verstärkungseffekt. Die Preise beginnen, für Sie zu fallen, während die Preise für alle anderen steigen. Dies kann ein zweischneidiges Schwert sein und ist im Rahmen der derzeitigen Finanzinfrastruktur schwer zu regulieren.

Wenn wir etwas nehmen, das ein besserer Wertspeicher als Pizza ist (Entschuldige, Laszlo), wie etwa Immobilien, wird der Bitcoin-Marktplatz zu einem regulatorischen Albtraum. Es eröffnet Möglichkeiten und potenzielle Schlupflöcher für spätere Steuerhinterziehung oder, schlimmer noch, für doppelte Zahlungen auf entgangene Gewinne.

So erging es auch dem Milliardär Chamath Palihapitiya, als er 2014 1,6 Mio. BTC (2.739 BTC) für den Kauf eines Grundstücks in der Nähe des Lake Tahoe ausgab. Zum heutigen Kurs wären die von ihm verwendeten BTC fast 75.000.000 USD bzw. über 178.000.000 USD wert, wenn er zum Allzeithoch von Bitcoin verkauft hätte.

Eine andere Möglichkeit, den Kauf zu betrachten, ist, dass er, wenn er heute das gleiche Grundstück zum gleichen Fiat-Preis (1,6 Mio. USD) kaufen würde, nur etwa 58,60 BTC ausgeben müsste. Bei der Bewertung in BTC hat das Grundstück fast 80 % an Wert verloren.

Trotz des enormen Verlustes, den er beim Verkauf der Immobilie in BTC erlitten hätte, sind Immobilien derzeit stark reguliert und werden hauptsächlich in Fiat-Währungen bewertet. Wir wissen, dass die Immobilienpreise seit 2014 auf breiter Front gestiegen sind. Herrn Palihapitiya würden also nicht nur die Gewinne entgehen, die er erzielt, wenn er seine BTC nicht hält, sondern er könnte am Ende auch noch Kapitalgewinne zusätzlich zum Anstieg des Fiat-Werts des Grundstücks erzielen.

1 Bitcoin = 1 Bitcoin

Die oben genannten Beispiele zeigen, was passiert, wenn wir bei der Wertbildung mehrere Zahlungsmittel verwenden, und warum die Volatilität eines Bitcoin-Marktplatzes letztlich ein regulatorisches Problem darstellt. Aufsichtsbehörden haben bereits versucht, Bitcoin als Wertpapier zu regulieren, sind dabei aber gescheitert.

Doch selbst Gary Gensler hat eingeräumt, dass Bitcoin als Ware und nicht als spekulatives Wertpapier angesehen werden kann und muss.

Indem wir Bitcoin als Ware etablieren, können wir anfangen, uns vorzustellen, wie eine Bitcoin-Standardwelt aussehen könnte.

Einige Regionen experimentieren bereits damit, wie eine Bitcoin-Kreislaufwirtschaft aussehen könnte. Der Küstenort El Zonte (auch bekannt als Bitcoin Beach) in El Salvador steht seit 2019 an der Spitze dieser Bewegung. Hier wurde ein nachhaltiges Bitcoin-Ökosystem geschaffen, in dem der Fiat-Kurs von Bitcoin aufgehoben werden kann, um eine Kreislaufwirtschaft in Bitcoin zu ermöglichen. In einer solchen Wirtschaft, in der alles nur in BTC bewertet wird, stellt sich ein Gleichgewicht der Preise ein, und der freie Markt kann reibungslos funktionieren.

Unser Fazit:

Mit zunehmender Akzeptanz wird sich der Bitcoin-Kurs schließlich stabilisieren und seine Volatilität wird abnehmen. Je mehr Menschen bereit sind, die Währung als Tauschmittel zu verwenden, desto stärker werden ihre Argumente für eine Reservewährung.

Allerdings befindet sich Bitcoin noch immer in einer Phase der Kursfindung, die sich wahrscheinlich nicht so bald ändern wird. Diese Phase der Kursfindung ist von Natur aus unbeständig, da mit jedem Zyklus starke Marktkräfte auftreten und verschwinden.

Wenn wir uns jedoch eine Welt vorstellen, in der Bitcoin als globale Reservewährung fungiert, oder wenn mehr Regionen beginnen, eine geschlossene Bitcoin-Wirtschaft einzuführen, dann wird die Regulierung viel einfacher. Ein Bitcoin-Marktplatz wird dann gegen sich selbst bewertet, ohne Kursmanipulation durch inflationäre Praktiken wie bei den heutigen Fiat-Währungen.

Zwar stellt die Volatilität von Bitcoin auf dem heutigen Bitcoin-Marktplatz ein regulatorisches Problem dar, doch wird sich dies mit einer höheren Akzeptanz ändern. Je mehr Waren und Dienstleistungen in Bitcoin bewertet werden, desto einfacher wird es, einen Marktplatz zu regulieren.