- >News

- >Warum Investoren Bitcoin als Ersatz für Anleihen nutzen

Warum Investoren Bitcoin als Ersatz für Anleihen nutzen

Obwohl Bitcoin 2022 einem Baissemarkt trotzen musste, handelt es sich hierbei immer noch um eine der leistungsstärksten Anlagen des letzten Jahrzehnts. In der Tat, wer 2012 in die Kryptowährung investiert hat, kann sich mittlerweile an einem Gewinn von über 150.000 % erfreuen. Und obwohl jene, die während der Höchststände 2021 in den Markt eingetreten sind, momentan rote Zahlen schreiben, erzielen diejenigen, die vor Ende 2020 eingestiegen sind, bemerkenswerte Gewinne.

Gleichzeitig hat sich die Wahrnehmung von Bitcoin bei Kleinanlegern und der Finanzdienstleistungsbranche in den letzten Jahren stark verändert. Dutzende Banken haben in den vergangenen Monaten Verwahrungs- oder Vermittlungsdienste eingeführt, und sogar große Hedgefonds wie BlackRock haben ihre eigenen Bitcoin-Spotfonds aufgelegt, was den guten Ruf, den dieses Kryptowährungs-Original seit dem berühmten Haussemarkt 2017/18 erlangt hat, weiter unterstreicht.

Dieser Umschwung geschah parallel zu einer Veränderung im Ansehen „traditionellerer“ Vermögenswerte wie Aktien und Anleihen, wie der Bloomberg US Aggregate Index (für Unternehmensanleihen), der seit Jahresbeginn um 16,5 % gesunken ist, zeigt. Das wiederum macht 2022 zu einem der schlechtesten Jahre seit Beginn der Aufzeichnungen.

Doch was für Anleihen eine Krise ist, könnte sehr wohl eine Goldgrube für Bitcoin sein. Denn diese könnten durch die Aufmerksamkeit von mehr Mainstream-Anlegern von einem anhaltenden Rückgang der Anleihenkurse profitieren. Somit könnte das Jahr 2022 trotz seiner Schwierigkeiten darin enden, dass Bitcoin zu einem Kernbestandteil einer wachsenden Zahl an Portfolios wird.

Warum Anleihen ihren Reiz verloren haben

In der Vergangenheit wurden Anleihen aus zweierlei Gründen als Kernbestandteil eines gut aufgestellten Portfolios betrachtet: 1) sie bieten ein festes Einkommen und 2) sie sind grundsätzlich weniger risikoreich als Aktien.

Leider wurden diese Anreize für Anleihen in den vergangenen Jahren massiv geschwächt. Denn obwohl globale makroökonomische Schwierigkeiten zu steigenden Renditen bei den meisten Anleihen geführt haben, sind diese Renditen weit unter die vorherrschenden Inflationsraten gefallen, was die Attraktivität von Anleihen geschmälert hat. Zeitgleich sind die Handelspreise für Anleihen gefallen, was wiederum auf kurzfristige Gewinne hoffende Anleger fortlaufend enttäuscht hat.

So ziemlich jeder große Index für Unternehmensanleihen ist gefallen, darunter der S&P US. Der High Yield Corporate Bond Index ist von 767,97 Punkten zu Beginn des Jahres 2022 auf 671,32 Punkten zum Zeitpunkt dieses Artikels gesunken, was einem Rückgang von 12,5 % entspricht. Im Vereinigten Königreich haben Anleihen seit Jahresbeginn insgesamt an die 1,3 Billionen Britische Pfund eingebüßt. Und das, wo doch steigende Zinssätze und schwierige wirtschaftliche Bedingungen Investitionen in Unternehmensschuldtitel risikoreicher machen.

Zum Thema dieser dramatisch fallenden Anleihenpreise hat Colin Legget — Investmentdirektor beim digitalen Vermögensverwalter Collidr — im Gespräch mit der Financial Times im August erwähnt, dass man Vermögensverwalter dazu anhalten würde, nach Alternativen Ausschau zu halten.

„Nur wenige Vermögensverwalter konnten solch einen starken Rückgang der Anleihenmärkte wirklich verarbeiten. Viele von ihnen sind gezwungen, an einer Strategie festzuhalten, die eigentlich nicht mehr funktioniert, oder aber müssen sich mit einer steilen Lernkurve auseinandersetzen und in alternative Anlageklassen investieren“, erklärte er.

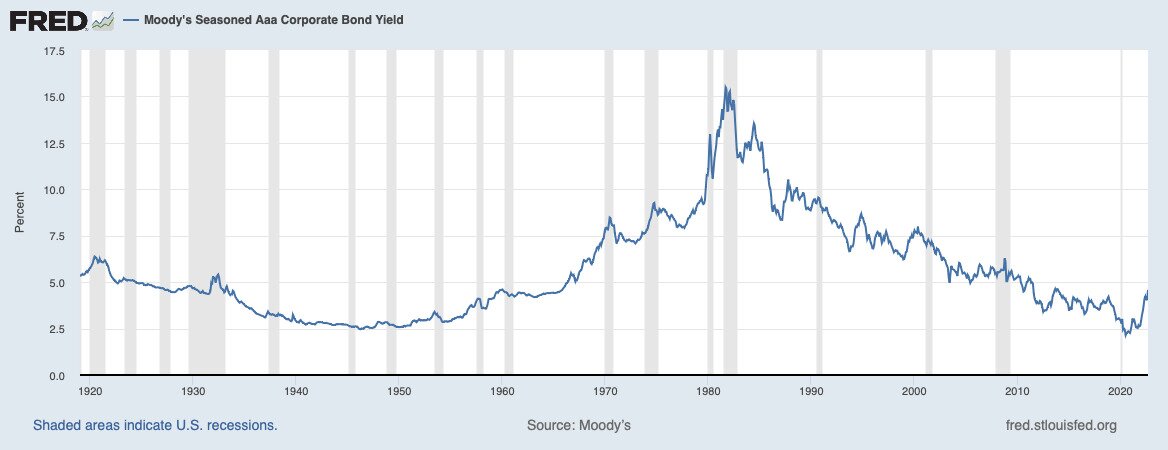

Zugegeben, Renditen von Unternehmensanleihen sind innerhalb des letzten Jahres gestiegen, wie man am Moody’s Seasoned Aaa Corporate Bond Yield Index sehen kann. Dieser zeigt, dass der durchschnittliche Zinssatz von Unternehmensanleihen mit Aaa-Rating in den Vereinigten Staaten im September 4,59 % erreicht hat.

Quelle: Federal Reserve Bank von St. Louis

Während 4,59 % vor ein paar Jahren eine ausgezeichnete Rendite gewesen wären, darf man nicht vergessen, dass die Inflation in den USA momentan bei 8,2 % liegt. Das heißt, dass Investoren aktuell praktisch dafür bezahlen, ihre Anleihen zu halten. Fairerweise muss man sagen, dass ein weiterer Anstieg der Renditen in den kommenden Monaten durchaus möglich ist. Allerdings weisen bestimmte Indikatoren jüngst auf eine Erholung der US-amerikanischen Wirtschaft hin, was beispielsweise eine baldige Verlangsamung des Ertragswachstums andeutet.

Anders ausgedrückt, wie man es auch dreht und wendet, Anleihen sind momentan nicht gewinnbringend. Investoren verlieren entweder am Wiederverkaufswert, oder sie sehen ihren Ertrag von der Inflation verringert.

Auftritt Bitcoin

Hier betritt der Bitcoin die Bildfläche. Angesichts einer niedrigen Rentabilität und höherem Risiko für Anleihen bietet Bitcoin potenziell höhere Ertragsraten.

Bitcoin konnte mit der Ausnahme vom Jahr 2022 bisher jedes Jahr seines Bestehens positive Erträge erreichen. Einfach ausgedrückt: Wer zu Beginn eines beliebigen Kalenderjahres 100, 1.000 oder 10.000 US-Dollar an Bitcoin erstanden hätte, hätte ungeachtet des laufenden Jahres mit der Kryptowährung einen Gewinn erzielt.

Zum Beispiel stieg Bitcoin im Jahr 2021 um 59,6 % an (zwischen dem 1. Januar 2021 und dem 1. Januar 2022), während der S&P 500 und Nasdaq um je 22 % und 13 % zulegten. Kommen wir jetzt auf den S&P US zurück. Der High Yield Corporate Bond Index stieg um ziemlich bescheidene 4,9 % an, während sich die Renditen von Triple-A-Anleihen kaum bewegten.

Fazit ist, dass Bitcoin in expansiven Phasen des Konjunkturzyklus einer viel positiveren Volatilität ausgesetzt ist, und obwohl sie in Abschwungphasen schneller schrumpfen kann, vermag ihr positives Aufwärtspotenzial dies wohl mehr als auszugleichen.

Das ist vor allem der Fall, wenn man einen langfristigen Blick auf Bitcoin-Investitionen wirft. Der Preis von BTC ist beispielsweise seit Anfang 2011 um annähernd 2.000.000 % angestiegen, sowie um 222 % in den vergangenen fünf Jahren, ganz zu schweigen von dem Anstieg um 450 % seit Anfang 2019.

Und das Beste ist, dass es tatsächlich so aussieht, als ob die besten Tage des Bitcoin noch vor uns lägen. Unternehmen und Institutionen nehmen Bitcoin zunehmend als Reserveaktivum oder Absicherung ernst, während die Anzahl an aktiven eindeutigen Adressen weit über dem Niveau der vergangenen Jahre liegt.

Eine weitere nennenswerte Entwicklung ist, dass Bitcoin in der zweiten Hälfte dieses Jahres deutlich an Volatilität verloren hat. Laut Daten von BitMex lag seine Volatilität seit Ende Oktober durchschnittlich bei 13 %, während der CBOE Volatility Index — der den Aktienmarkt nachbildet — momentan höher, nämlich bei 25,75 % liegt.

Insgesamt betrachtet zeigt dies, dass Bitcoin einige der Qualitäten bietet, die Anleihen mittlerweile fehlen. Anleger sollten daher in Betracht ziehen, ihr Portfolio zu diversifizieren und das Risiko zu streuen, wobei Bitcoin im Vergleich zu Anleihen einen größeren Platz im durchschnittlichen Portfolio verdient, zumindest in einer Zeit, in der Anleihenkurse sinken und Renditen unterhalb der Inflationsrate liegen.